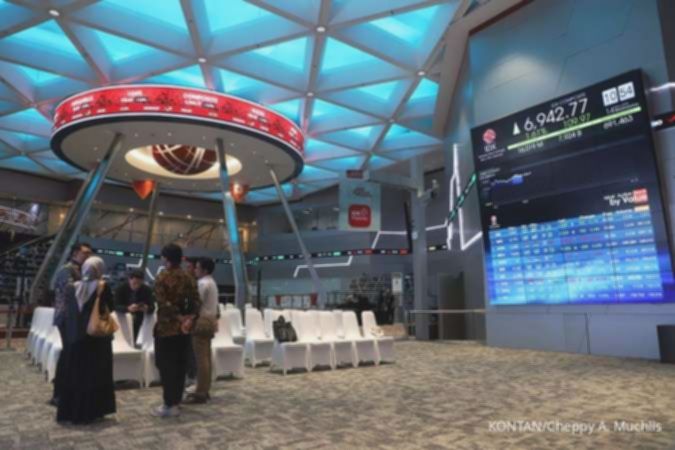

JAKARTA, Ragamutama.com – Di tengah sinyalemen penurunan suku bunga acuan, sejumlah emiten di Bursa Efek Indonesia (BEI) terpantau agresif memanfaatkan fasilitas pinjaman atau kredit dari perbankan dalam sebulan terakhir. Aksi korporasi ini ditujukan untuk mendanai berbagai keperluan, mulai dari ekspansi bisnis hingga refinancing.

Salah satu contohnya adalah PT Medco Energi Internasional Tbk (MEDC), perusahaan migas terkemuka, yang baru saja mengamankan fasilitas kredit dengan plafon maksimal Rp 8 triliun dari PT Bank Rakyat Indonesia Tbk (BBRI). Kesepakatan yang ditandatangani pada 26 Mei 2025 ini memberikan MEDC fleksibilitas pendanaan jangka menengah dan panjang dengan tenor 120 bulan.

Tak hanya MEDC, PT Millennium Pharmacon International Tbk (SDPC), emiten yang bergerak di bidang distribusi produk farmasi, juga memperpanjang dan menambah fasilitas pinjaman dari PT Bank Central Asia Tbk (BBCA). Dengan tambahan Rp 30 miliar, total plafon pinjaman SDPC kini mencapai Rp 335 miliar dengan jangka waktu satu tahun. Dana segar ini akan digunakan untuk menunjang kegiatan usaha perseroan.

PT Bali Towerindo Sentra Tbk (BALI), emiten menara telekomunikasi, turut meramaikan tren ini dengan menandatangani perjanjian penambahan fasilitas kredit bersama PT Bank Mandiri Tbk (BMRI) senilai Rp 1,98 triliun pada 14 Mei 2025. Fasilitas kredit ini terdiri dari beberapa jenis, termasuk Kredit Investasi untuk pembiayaan aset eksisting berupa tanah dan bangunan kantor di Kuta, Bali, dan Gambir, Jakarta, serta term loan untuk membiayai menara telekomunikasi dan jaringan fiber optik.

Sementara itu, PT Aneka Tambang Tbk (ANTM) dikabarkan tengah menjajaki pinjaman sindikasi berdenominasi dolar AS senilai US$ 500 juta, atau setara dengan Rp 8 triliun. Menurut sumber Bloomberg, ANTM mengincar fasilitas pinjaman berupa term loan dan revolving credit facility (RCF). Sayangnya, hingga berita ini diturunkan, manajemen ANTM belum memberikan respons terkait kabar tersebut.

Mengapa emiten berbondong-bondong mencari pinjaman bank? VP Marketing, Strategy & Planning Kiwoom Sekuritas Indonesia, Oktavianus Audi, menjelaskan bahwa tren ini didorong oleh beberapa faktor kunci. Selain ekspektasi penurunan suku bunga acuan hingga akhir 2025, proses pengajuan pinjaman yang relatif lebih mudah dan kebutuhan pendanaan jangka panjang untuk ekspansi juga menjadi pertimbangan utama.

Faktor lain yang mendukung adalah likuiditas perbankan yang melimpah. Kebijakan Bank Indonesia (BI) menurunkan rasio Giro Wajib Minimum (GWM) dan meningkatkan rasio pendanaan luar negeri (RPLN) bank akan membebaskan likuiditas perbankan hingga Rp 78 triliun, menciptakan momentum yang menguntungkan bagi peningkatan pendanaan dari perbankan.

Senada dengan Audi, Investment Analyst Infovesta Utama, Ekky Topan, menambahkan bahwa kebutuhan waktu sering kali menjadi pertimbangan krusial. Emiten membutuhkan dana secara cepat untuk mendukung kegiatan operasional dan ekspansi bisnis. Pinjaman bank menawarkan solusi yang lebih cepat dan fleksibel dibandingkan instrumen pasar modal seperti rights issue atau penerbitan obligasi yang membutuhkan proses yang lebih kompleks dan persetujuan regulator.

Ekky juga meyakini bahwa ekspektasi penurunan suku bunga acuan turut memicu emiten untuk mengamankan fasilitas pinjaman dalam waktu dekat. Dengan inflasi yang terkendali dan kurs yang relatif stabil, pelaku usaha melihat peluang bahwa *cost of fund* dari perbankan akan menjadi lebih kompetitif.

Tren penggalangan dana melalui pinjaman diperkirakan akan terus berlanjut, terutama di sektor-sektor dengan kebutuhan belanja modal yang besar seperti energi terbarukan, infrastruktur, dan pertambangan. Sektor-sektor ini juga mendapat dorongan dari kebijakan pemerintah melalui proyek strategis nasional (PSN), sehingga akses terhadap pembiayaan jangka menengah dan panjang menjadi sangat penting.

Audi merekomendasikan *beli* saham MEDC dengan target harga Rp 1.380 per saham dan saham ANTM dengan target harga Rp 3.450 per saham. Namun, ia mengingatkan investor untuk selalu mencermati tujuan penggunaan dana pinjaman dan kondisi keuangan emiten yang bersangkutan sebelum mengambil keputusan investasi. Sementara itu, Ekky menilai bahwa saham MEDC berpotensi melanjutkan penguatan secara teknikal setelah memperoleh fasilitas kredit jumbo. Saat ini, level harga di kisaran Rp 1.600—1.650 per saham menjadi area target harga berikutnya bagi MEDC dengan tren harga jangka menengah yang cenderung positif.